SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

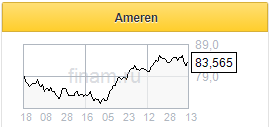

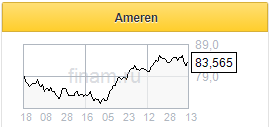

Новости рынков |За последние три месяца акции Ameren показали солидный рост - Финам

- 14 мая 2021, 14:00

- |

11 мая свои финансовые результаты за 1-й квартал текущего года опубликовала компания Ameren, электроэнергетический холдинг из штата Миссури. Очищенный EPS компании за 1-й квартал составил $0,91 (+54,2% г/г), значительно опередив консенсус $0,75.

На прибыль положительно повлияли новые тарифы на услуги электроснабжения Ameren Missouri, вступившие в силу с 1 апреля 2020 года, а также более высокие розничные продажи электроэнергии, обусловленные низкими зимними температурами в первом квартале 2021 по сравнению с аналогичным периодом 2020 года. Прибыль Ameren Illinois Natural Gas Distribution увеличилась по причине изменения тарифной схемы и более высоких ставок оказываемых услуг, которые вступили в силу в конце января 2021 года. На прибыль положительно повлияла и более высокая разрешенная рентабельность капитала Ameren Illinois Electric Distribution из-за возросшей оценки средней доходности 30-летних казначейских облигаций США в 2021 году по сравнению с 2020 годом.

ГК «Финам»

На прибыль положительно повлияли новые тарифы на услуги электроснабжения Ameren Missouri, вступившие в силу с 1 апреля 2020 года, а также более высокие розничные продажи электроэнергии, обусловленные низкими зимними температурами в первом квартале 2021 по сравнению с аналогичным периодом 2020 года. Прибыль Ameren Illinois Natural Gas Distribution увеличилась по причине изменения тарифной схемы и более высоких ставок оказываемых услуг, которые вступили в силу в конце января 2021 года. На прибыль положительно повлияла и более высокая разрешенная рентабельность капитала Ameren Illinois Electric Distribution из-за возросшей оценки средней доходности 30-летних казначейских облигаций США в 2021 году по сравнению с 2020 годом.

За последние 3 месяца акции компании показали солидный рост (>15%) на волне восстановления сектора в целом, а также хороших производственных и финансовых показателей. Это дает основания для пересмотра текущего таргета ГК «Финам» ($74,29, рекомендация «держать»).Ковалев Александр

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Новости рынков |E.On представила позитивные финансовые результаты - Финам

- 14 мая 2021, 13:15

- |

В вторник, 11 мая, свои результаты за 1-й квартал 2021 года опубликовал немецкий электроэнергетический холдинг E.On. Очищенный EPS компании за январь-март составил $ 0,31 (+14,8% г/г), на одном уровне с консенсусом Reuters.

Скорректированная EBIT холдинга значительно вырос – примерно на € 200 млн в годовом исчислении до € 1,7 млрд, в основном за счет сегмента Customer Solutions. Прибыль в сегменте увеличилась чуть менее чем на € 300 миллионов по сравнению с предыдущим годом и, таким образом, почти удвоилась.

Ключевыми факторами стали рост объемов продаж газа в связи с погодными условиями и успешная реструктуризация в Соединенном Королевстве: все бывшие клиенты системы Npower Limited (приобретена E.On в январе 2019 года) были переведены на новую цифровую клиентскую платформу. Прибыль сегмента Energy Networks практически не изменилась в годовом выражении. Несмотря на то, что по сравнению с предыдущим годом E.ON транспортировала больше электроэнергии в Германии из-за более холодной погоды, полученное в результате увеличение прибыли было в значительной степени компенсировано ожидаемым увеличением расходов на расширение и модернизацию сетей. Бизнес E.On в Центральной и Восточной Европе, и Турции выиграл от эффекта поглощения словацкого предприятия VSE, которое было приобретено в третьем квартале прошлого года.

ГК «Финам»

Скорректированная EBIT холдинга значительно вырос – примерно на € 200 млн в годовом исчислении до € 1,7 млрд, в основном за счет сегмента Customer Solutions. Прибыль в сегменте увеличилась чуть менее чем на € 300 миллионов по сравнению с предыдущим годом и, таким образом, почти удвоилась.

Ключевыми факторами стали рост объемов продаж газа в связи с погодными условиями и успешная реструктуризация в Соединенном Королевстве: все бывшие клиенты системы Npower Limited (приобретена E.On в январе 2019 года) были переведены на новую цифровую клиентскую платформу. Прибыль сегмента Energy Networks практически не изменилась в годовом выражении. Несмотря на то, что по сравнению с предыдущим годом E.ON транспортировала больше электроэнергии в Германии из-за более холодной погоды, полученное в результате увеличение прибыли было в значительной степени компенсировано ожидаемым увеличением расходов на расширение и модернизацию сетей. Бизнес E.On в Центральной и Восточной Европе, и Турции выиграл от эффекта поглощения словацкого предприятия VSE, которое было приобретено в третьем квартале прошлого года.

Учитывая позитивные финансовые результаты, ГК «Финам» сохраняет рекомендацию «покупать» акции E.On с целью € 11,50, что эквивалентно росту на 8,5% от текущих уровней.Ковалев Александр

ГК «Финам»

Новости рынков |Роснефть отчиталась на уровне ожиданий - Финам

- 14 мая 2021, 13:02

- |

«Роснефть» представила отчётность по МСФО за первый квартал 2021 года. Выручки нефтяника снизилась на 1,2% до 1737 млрд руб, а EBITDA выросла на 44% г/г до 445 млрд руб. Оба основных показателя оказались близки как к нашим ожиданиям, так и к ожиданиям рынка. Чистая прибыль в отличии от результатов годовой давности не пострадала от курсовых разниц, что позволило ей выйти в положительную область и достигнуть 149 млрд руб.

При этом свободный денежный поток снизился на 13,2% г/г. Это в первую очередь связано с ростом капитальных затрат, которые выросли из-за увеличения расходов на проект Восток ойл более, чем в два раза год к году. Вероятно, в ближайшие годы расходы на Восток ойл будут только расти, но пока у Роснефти более, чем достаточно операционного денежного потока, чтобы покрывать и дивиденды, и эти расходы.

Операционные результаты неизбежно оказались под давлением соглашения ОПЕК+. Добыча ЖУВ снизилась на 19,2% г/г, а производство нефтепродуктов и нефтехимии — на 7,3% г/г. С мая ОПЕК+ начала смягчение ограничений, в связи с чем уже во втором квартале операционные результаты будут улучшаться.

ИГ «Финам»

При этом свободный денежный поток снизился на 13,2% г/г. Это в первую очередь связано с ростом капитальных затрат, которые выросли из-за увеличения расходов на проект Восток ойл более, чем в два раза год к году. Вероятно, в ближайшие годы расходы на Восток ойл будут только расти, но пока у Роснефти более, чем достаточно операционного денежного потока, чтобы покрывать и дивиденды, и эти расходы.

Операционные результаты неизбежно оказались под давлением соглашения ОПЕК+. Добыча ЖУВ снизилась на 19,2% г/г, а производство нефтепродуктов и нефтехимии — на 7,3% г/г. С мая ОПЕК+ начала смягчение ограничений, в связи с чем уже во втором квартале операционные результаты будут улучшаться.

В целом отчётность можно оценить нейтрально. Основные финансовые показатели выросли благодаря росту цен на нефть и ослаблению рубля, однако с высокой точностью совпали с ожиданиями. Кроме того, сейчас финансовые результаты имеют меньшее значение для капитализации «Роснефти», чем успехи в развитии проекта Восток ойл, о которых менеджмент, вероятно, расскажет на конференц-звонке, который состоится сегодня в 16:00 МСК.Кауфман Сергей

На данный момент мы рекомендуем покупать акции «Роснефти» с целевой ценой 590,8 руб, что соответствует апсайду 8,6%.

ИГ «Финам»

Новости рынков |Duke Energy превысила консенсус за 1 квартал - Финам

- 14 мая 2021, 12:51

- |

В понедельник, 10 мая, Duke Energy, одна из крупнейших электроэнергетических компаний США, опубликовала финансовые результаты за 1-й квартал 2021 года. Очищенный EPS за январь-март составил $1,26 (+10,5% г/г), превысив консенсус Reuters $1,20. Драйверами роста результатов явились рост в сегментах Electric Utilities и Gas Utilities за счет увеличения по тарифным ставкам, а также низкая база 1-го квартала 2020 за счет неблагоприятной погоды.

Эти статьи были частично компенсированы негативным воздействием аномальных заморозков в Техасе, более высокой амортизацией выросшей базы активов и размыванием акций. Линн Гуд, председатель правления, президент и главный исполнительный директор Duke Energy, отметил: «Duke готов обеспечить устойчивую долгосрочную стоимость, поскольку мы ускоряем переход к чистой энергетике за счет инвестиций в возобновляемые источники энергии, аккумуляторы и распределительные сети. По итогам 1-го квартала мы подтверждаем скорректированный прогнозный диапазон EPS на 2021 год $ 5,00-5,30 (в среднем + 0,6% г/г) и ожидаемые долгосрочные темпы роста показателя от 5% до 7% от уровня 2021 года».

ГК «Финам»

Эти статьи были частично компенсированы негативным воздействием аномальных заморозков в Техасе, более высокой амортизацией выросшей базы активов и размыванием акций. Линн Гуд, председатель правления, президент и главный исполнительный директор Duke Energy, отметил: «Duke готов обеспечить устойчивую долгосрочную стоимость, поскольку мы ускоряем переход к чистой энергетике за счет инвестиций в возобновляемые источники энергии, аккумуляторы и распределительные сети. По итогам 1-го квартала мы подтверждаем скорректированный прогнозный диапазон EPS на 2021 год $ 5,00-5,30 (в среднем + 0,6% г/г) и ожидаемые долгосрочные темпы роста показателя от 5% до 7% от уровня 2021 года».

Текущая рекомендация ГК «ФИНАМ» по акциям Duke – «держать» с целью $101,59 (-1,4% от текущих котировок). Рост компании в последние несколько месяцев (+14,8% с начала 2021 года) дает основания для пересмотра целевой цены.Ковалев Александр

ГК «Финам»

Новости рынков |Сбербанк остается привлекательной дивидендной историей - Промсвязьбанк

- 14 мая 2021, 11:38

- |

Сбербанк подтвердил намерение распределять излишний капитал среди акционеров

Сбербанк при наличии дополнительного капитала будет рассматривать возможность повышения доли дивидендных выплат от чистой прибыли, базовый принцип остается прежним — распределение не менее 50% прибыли при достаточности базового капитала не ниже 12,5%, сообщила управляющий директор, руководитель центра по работе с инвесторами Сбербанка Анастасия Белянина.

Сбербанк при наличии дополнительного капитала будет рассматривать возможность повышения доли дивидендных выплат от чистой прибыли, базовый принцип остается прежним — распределение не менее 50% прибыли при достаточности базового капитала не ниже 12,5%, сообщила управляющий директор, руководитель центра по работе с инвесторами Сбербанка Анастасия Белянина.

Считаем данную новость позитивной и оцениваем Сбер как привлекательную дивидендную историю. Рекомендуем «покупать», целевой уровень – 351 руб./акциюПромсвязьбанк

Новости рынков |При отмене строгих карантинных ограничений в Европе трафик Аэрофлота может достигнуть рекордного уровня - Фридом Финанс

- 14 мая 2021, 11:32

- |

«Аэрофлот», спек. покупка, цель: 74 руб. Мы ожидаем, что летом компания возобновит продажи билетов по многим направлениям, включая зарубежные, и увеличит число рейсов.

ИК «Фридом Финанс»

При отмене строгих карантинных ограничений в странах Европы трафик Аэрофлота может достигнуть рекордных уровней в 3-м квартале 2021-го. О возобновлении полетов в страны Южной Европы может быть объявлено уже на предстоящей неделе.Ващенко Георгий

ИК «Фридом Финанс»

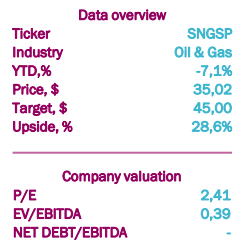

Новости рынков |Сургутнефтегаз - король среди нефтяников - КИТ Финанс Брокер

- 13 мая 2021, 20:57

- |

Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Таким образом, в условиях высокой турбулентности и низких цен на нефть, «префы» Сургутнефтегаза могут выступать защитным активом.

Чистая прибыль Сургутнефтегаза по РСБУ формируется из следующих статей:

▪ операционная прибыль;

▪ процентный доход по валютным депозитам;

▪ валютная переоценка депозитов.

Упавшие цены на нефть до $25 за баррель окажут негативное влияние на прибыль. Но благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли. Таким образом, ослабление рубля вследствие низких цен на нефть оказывает положительное влияние на прибыль компании и размер ее дивидендов.

Для дивидендов на «префы» принципиален курс валютной пары USD/RUB на конец 2020 г., но на сколько мы знаем, рынок всегда торгует ожидания. В связи с этим, мы рассчитали ожидаемые дивиденды в зависимости от изменения валютного курса.

Таким образом, при текущих ценах на нефть и курсе доллара, дивиденд на привилегированную акцию за текущий год пока оценивается в диапазоне 8-10 руб. Дивидендная доходность при текущих ценах на «префы» на конец 2020 г. оценивается выше 20%.

Чистая прибыль Сургутнефтегаза по РСБУ формируется из следующих статей:

▪ операционная прибыль;

▪ процентный доход по валютным депозитам;

▪ валютная переоценка депозитов.

Упавшие цены на нефть до $25 за баррель окажут негативное влияние на прибыль. Но благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли. Таким образом, ослабление рубля вследствие низких цен на нефть оказывает положительное влияние на прибыль компании и размер ее дивидендов.

Для дивидендов на «префы» принципиален курс валютной пары USD/RUB на конец 2020 г., но на сколько мы знаем, рынок всегда торгует ожидания. В связи с этим, мы рассчитали ожидаемые дивиденды в зависимости от изменения валютного курса.

Таким образом, при текущих ценах на нефть и курсе доллара, дивиденд на привилегированную акцию за текущий год пока оценивается в диапазоне 8-10 руб. Дивидендная доходность при текущих ценах на «префы» на конец 2020 г. оценивается выше 20%.

В связи с вышеперечисленным, мы рекомендуем покупать «префы» Сургутнефтегаза с целевым ориентиром 45 руб.КИТ Финанс Брокер

Новости рынков |Simon Property Group - увеличиваем долю - КИТ Финанс Брокер

- 13 мая 2021, 20:43

- |

Акции Simon Property незначительно скорректировались, после чего, мы рекомендуем увеличить долю в портфеле.

Напомним, компания представила хорошие финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

По состоянию на конец 2020 г. у компании в доступе $8,2 млрд денежных средств. Это означает, что ушёл риск новой допэмиссии.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

Напомним, компания представила хорошие финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

По состоянию на конец 2020 г. у компании в доступе $8,2 млрд денежных средств. Это означает, что ушёл риск новой допэмиссии.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

Simon Property решила проблему с капиталом, сохранила эффективность и расширила свой бизнес через поглощение конкурента. Подтверждаем рекомендацию покупать акции Simon Property с целевым ориентиром $125 + ежеквартальные дивиденды.КИТ Финанс Брокер

Новости рынков |Акции ВТБ по-прежнему остаются недооцененными - Финам

- 13 мая 2021, 20:09

- |

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди банков РФ.

ГК «Финам»

Отчетность ВТБ за I квартал 2021 г. была сильной. Банк продемонстрировал двукратный рост прибыли благодаря неплохим результатам по основным направлениям деятельности, а также существенному снижению расходов на кредитный риск.

Руководство банка продолжает с оптимизмом смотреть на перспективы всего 2021 г. и ожидает кратного восстановления показателей прибыли после спада в прошлом году.

ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. При этом руководство банка намерено сохранить такой коэффициент выплат и в будущем, что должно привести к резкому росту дивидендов.

Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

Мы рекомендуем «Покупать» акции ВТБ с целевой ценой на конец 2021 г. на уровне 0,0601 руб., что предполагает потенциал роста на 21,1%.Додонов Игорь

ГК «Финам»

Отчетность ВТБ за I квартал 2021 г. была сильной. Банк продемонстрировал двукратный рост прибыли благодаря неплохим результатам по основным направлениям деятельности, а также существенному снижению расходов на кредитный риск.

Руководство банка продолжает с оптимизмом смотреть на перспективы всего 2021 г. и ожидает кратного восстановления показателей прибыли после спада в прошлом году.

ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. При этом руководство банка намерено сохранить такой коэффициент выплат и в будущем, что должно привести к резкому росту дивидендов.

Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

Новости рынков |Акции ведущих авиаперевозчиков могут вырасти в течение года на 30-50% - Финам

- 13 мая 2021, 19:59

- |

На рынках сегодня снова турбулентность — инвесторы обеспокиены раскручиванием инфляции и неблагополучной пандемической обстановокой в Индии и Юго-Всточной Азии. Но в США и Европе идет успешная вакцинация населения и там власти постепенно снижают карантинные ограничения. Есть ли надежда на рост акций авиаперевозчиков? Кто фавориты в секторе? Интересны ли их бумаги для среднесрочных вложений? Свое мнение на этот счет высказали эксперты в ходе онлайн-конференции Finam.ru «Мировые рынки испугались инфляции».

Павел Пахомов, руководитель учебного центра ПАО «Санкт-Петербургская биржа» говорит том, что темпы роста авиаперевозок в настоящее время в США позволяют надеяться, что выход на докризисный уровень произойдет в течение ближайшего года. А это значит, что акции всех ведущих авиаперевозчиков вырастут за этот же период на 30-50 процентов.

Дмитрий Гизатуллин, автор стратегии АНТИ Мэин Стрим на Comon.ru фаворитfvb в секторе считает такие компании, как Delta Air Lines и Southwest Airlines. Но эксперт отмечает, что бизнес-перелёты могут долго не восстанавливаться, а это составляло значимую часть трафика. Открытие границ уже заложено в текущую в цену акций, полагает он.

Наталия Малых, руководитель отдела анализа акций ГК «ФИНАМ» согласна с тем, что выручка и прибыль авиаперевозчиков со временем восстановится. Сейчас страны постепенно начинают снимать ограничения, эмитенты из сферы туризма (отели и авиа) прогнозируют «занятое» лето с июля. Лучше остальных пока выглядят лоукостеры, которые могут предложить бюджетные варианты, и авиалинии, ориентированные на местный рынок. Говоря о российских компаниях, эксперт добавила, что целевая цена по акциям «Аэрофлота» — 116 руб. на конец 2022 года. Впрочем, дивидендов не будет ни в этом году, ни в следующем, это разворотная история.

Павел Пахомов, руководитель учебного центра ПАО «Санкт-Петербургская биржа» говорит том, что темпы роста авиаперевозок в настоящее время в США позволяют надеяться, что выход на докризисный уровень произойдет в течение ближайшего года. А это значит, что акции всех ведущих авиаперевозчиков вырастут за этот же период на 30-50 процентов.

Дмитрий Гизатуллин, автор стратегии АНТИ Мэин Стрим на Comon.ru фаворитfvb в секторе считает такие компании, как Delta Air Lines и Southwest Airlines. Но эксперт отмечает, что бизнес-перелёты могут долго не восстанавливаться, а это составляло значимую часть трафика. Открытие границ уже заложено в текущую в цену акций, полагает он.

Наталия Малых, руководитель отдела анализа акций ГК «ФИНАМ» согласна с тем, что выручка и прибыль авиаперевозчиков со временем восстановится. Сейчас страны постепенно начинают снимать ограничения, эмитенты из сферы туризма (отели и авиа) прогнозируют «занятое» лето с июля. Лучше остальных пока выглядят лоукостеры, которые могут предложить бюджетные варианты, и авиалинии, ориентированные на местный рынок. Говоря о российских компаниях, эксперт добавила, что целевая цена по акциям «Аэрофлота» — 116 руб. на конец 2022 года. Впрочем, дивидендов не будет ни в этом году, ни в следующем, это разворотная история.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс